中古マンション 予算の決め方 中古マンション購入注意点 【予算編】

- iREAL creation inc.

- 2020年11月16日

- 読了時間: 6分

更新日:2020年12月8日

中古マンションの予算を決める時に大事なのは、、

現金購入であれば自分の資産状況に応じて、

いくら出せるのかを考えればいいのですが、

住宅ローンで購入する場合には、

自己資金と毎月の支払いのバランスをよく考えなければならない、、

ということがありますよね。

それから、そもそも住宅ローンっていくら借りられるかわからない、、

といわれる方もいらっしゃいます。

自己資金はどのくらい必要なのかわからない、、

という方もいらっしゃいますよね、

一体どのように考えればいいのでしょうか?

よく言われるのは

現在、毎月支払っている家賃を基準に考えればいいんじゃないか、

ということですね。

今、家賃を10万円支払っているから、

これ以内であればいいんじゃないの?ということですよね。

皆さんはどう思われますか?

この考え方でいいのでしょうか?

●毎月の支払額から借入金額を逆算する

では、住宅ローンで月々10万円支払うとしたら、

総額いくらの借入額になるのでしょうか?

今日は、直近でフラット35という住宅ローンを

借りるとした場合について解説していきます、、

現時点でフラット35では、

金融機関別で最も多い金利としては、、

35年返済で1.57%となっていますので

そこから逆算してみましょう。

フラットは借入期間や融資率によって

金利が変わりますけども、

わかりやすく同じ1.57%の金利でまとめています。

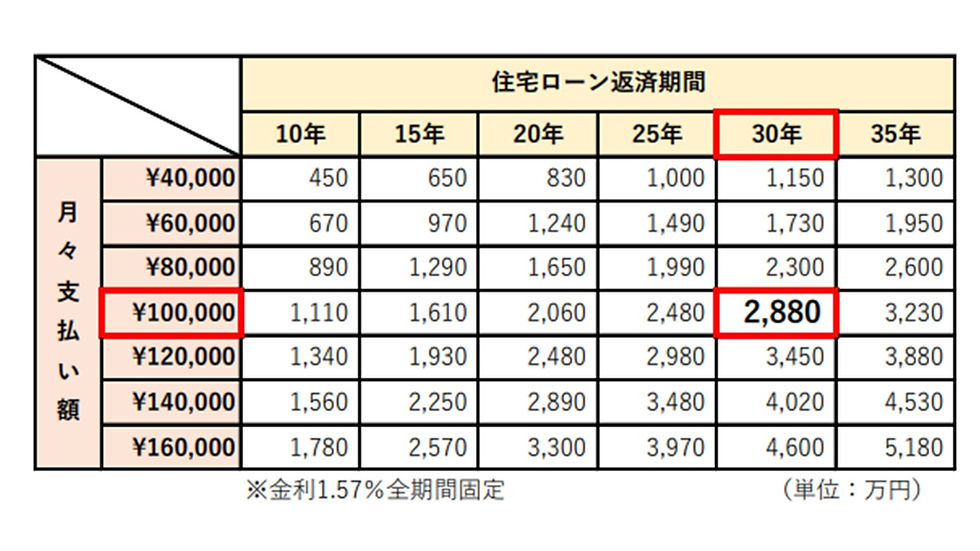

今出ている表をご覧いただきますと、

これは月々2万円単位でわかりやすくまとめていますけど、

例えばボーナス払い無しの30年払いで、、

月々10万円までとするならば、

この表のとおり約2880万円の借入金額

となるわけですね。

例えば自己資金を100万円いれて、

親からの住宅資金援助が200万円あったとしたら、

現金が合計300万円、、

先ほど計算した住宅ローン借入金額が2880万円ですから、

総額で3180万円、、

これが予算だと考えていいのでしょうか?

みなさんはもうお分かりだと思いますが、

この計算ではダメですよね、、

そうです。

マンションの本体価格以外にかかってくる

諸費用や経費を

全く計算していないことになりますね。

では中古マンションを購入するときに

かかる経費はどのくらいなのでしょうか?

よく言われるのは、

物件価格の8%ぐらいはかかってきますよ、、

といわれますが、ほんとうでしょうか?

検証してみましょう。

●購入にかかる諸経費・諸経費

先日、当社仲介で中古マンションを

購入されたお客さまの実際の例を見てみましょう。

かかる経費は

ここに出ている表にまとめてあります。

築後22年のマンションを2500万円で購入されたのですが、、

仲介手数料、登記費用、固定資産税・管理費等の分担金、印紙代や火災保険料、それから住宅ローン関係の諸費用などがかかります。

それから、

そのお部屋はリフォームされていない物件でしたので、

表層リフォームを施す費用、照明を設置したり、

カーテンやエアコンなどの設置費用、、

場合よっては家具を新調したりすることもあるかもしれません。

その他には、、引っ越し費用が必ず掛かってきますね。

合計すると約214万円です。

●月々の支払いには管理費・修繕積立金が加算される

そして、忘れてはならないのは、

月々の支払いには、

ンションの管理組合に支払う、

管理費・修繕積立金が加算されるということと、

年間の固定資産税の支払額も

想定に入れておく必要があります。

例えば管理費・積立金の合計金額が2万円だとすると、、

どうなるでしょう。

月々の想定支払額が10万円だとすると、

住宅ローンの支払いを8万円以内として

管理費積立金2万円を足して10万円以内とする必要がありまよね。

ですから、住宅ローン自体の支払いは8万円以内だとすると、、

先ほど出てきた表で借入金額を確認すると、

30年で2300万円です。

●もう一度、最初から確認します!

ではトータルでもう一度確認してみましょう、、

借入金額が2300万円で自己資金100万円、

親からの住宅援助資金が200万円、

諸経費・必要経費が214万円、約220万円とすると、

マンション本体の予算額は差し引き2380万円となります。

いかがでしょうか、

みなさんが思っていた予算の決め方は

同じような内容になっていたでしょうか?

実は、もう一つ触れていない諸費用が存在します。

それは不動産取得税です。

不動産取得税というのは不動産を購入した際に

、一度だけ支払わなければならない税金ですね。

支払う時期は購入後、

大体3か月後から6か月後ぐらいの間に納付書が送られてきますが

金額はどのくらいなのでしょうか?

実は、この不動産取得税は都道府県税で

自己居住用のマンションを購入した場合には、

つまり、自宅として住むためにマンションを購入した場合など、には、

控除があります。

先ほど例でお話したお客様の取得税は、軽減されて0円でした。

但し、控除には要件があります。

そして、その物件の条件によって控除額の違いもあります。

もし、取得税がかかるようであれば

その金額も経費の中にいれて予算組をして下さいね。

●自己資金はいくら入れるのか?

自己資金、現金は物件価格に対して、

いくら入れればいいのか、ということですが、

これはケースバイケースです。

資金に大きく余裕があれば

出来るだけ現金を入れたほうがいいですが、

今は低金利時代です。

この低金利の状況では、

現金を残してローンで組める部分はローンにしてしまう

という考え方もあります。

これは個別に、その方の資産状況よつて変わってきます。

●住宅ローンはいくら借りることが出来るのか?

もう一つ、

住宅ローンはいくら借りられるのか、、

という点です。

目安としては、返済比率というものがあります。

年収に対する年間支払額がいくらになるか

ということですね、、

この返済比率が何%以下なら審査可能ですよということです。

これは金融機関によって変わってきます。

フラット35の場合で見ていきますと、

年収によって返済率の条件が変わります。

例えば年収400万円以上の方であれば、

返済率基準は35%以内となっています。

つまり年収500万円であれば、、

年間返済額は175万円以内にするということですね、、

この時、気を付けなければならないのは、

他のすべての借入金額、例えば車のローンとか、

カードローンなどの分も含めて、35%以内にしなければならない、、

ということです。

さあ、予算を決める時には、

無理のないように検討しなければなりません。

しかし、忘れてはならないこともあります。

それは、ただ安いというだけのマンションは

購入してはならないということです。

つまり、将来、、

資産価値の下がりやすいマンションは避けてください、

ということです。

今も安いけれど将来はもっと相場が崩れてしまう、、

というマンションは困ります。

いま、マンション市場は、上がっていますけれども、

しかし、優良だと思われる物件が市場には少いような気がします。

人口減少に入った日本では、

これからは、

いいマンションと良くないマンションが

はっきりと分かれてくることになると思っています。

見極めが必要なんですね。

予算を決めて、

資金計画も無理のないようにした後で、

将来的にも価値が下がらない、

そのようなマンションを選ぶ必要があります。

コメント